《闺蜜说我配不上豪门男友林语嫣苏暖暖顾斯年》闺蜜说我配不上豪门男友全文免费阅读【完整章节】

2025-09-16 10:52:23

20**年6月底,格力电器的第二期股权激励风波中,争论最大的地方之一是格力电器的老大董明珠独占其中27.68%,此举被认为在退休前为自己争取养老金。这个问题的本质其实就是员工的股权配置是否公平。

这篇文章我们将为大家具体介绍如何为员工正确配置股权。

假如企业A注册股本数1000万股,年净利润为2000万元,净利率为20%,那么内在价值1亿,PE为5倍。参考同行上市企业B的20倍PE,企业A市场估值4亿。

现在,企业A计划拿出10%的股权即100万股对100名员工进行一次性股权激励,条件是先付钱后行权,按内部5倍PE估值,锁定员工4年。同时计划每年拿出净利润的40%用于分红,4年内预计每股能够获得3.2元的分红。

那么如何才能将这些股权公平、合理地分配给100个员工呢?通常分为5步:

企业在设计股权激励方案时不是“雨露均沾”的,具体要覆盖多少人才、覆盖什么样的人才,由企业根据自己的需要去确定,通常会综合企业战略、业务特征、人才类型、关键问题等因素来确定激励对象与激励目标。

比如,企业要加强技术研发力量,那么激励对象将会以技术人员为主,如果企业需要作出更好的业绩,那么激励对象就会以业务人员为主。假如企业A纳入激励范围的员工数量分布如下:

股权激励的目的,是通过股权收益来提高内部待遇、补足外部薪酬差距、大幅度提高员工的整体待遇水平来增强企业薪酬的市场竞争力,从而达到留住人才的目的。对员工而言,内外部薪酬差距,是员工最在意的机会成本之一。

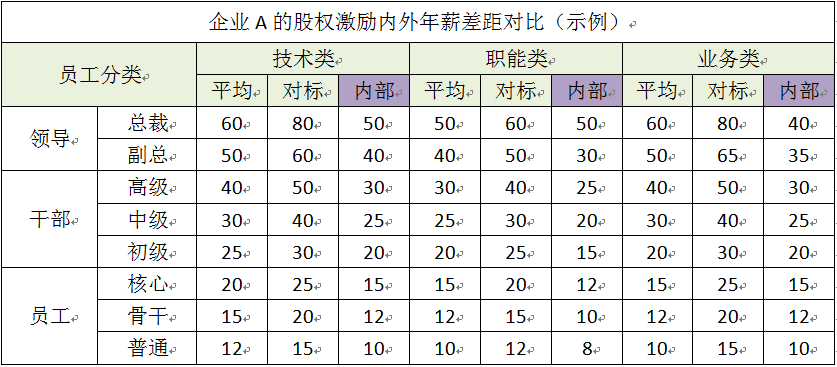

因此,企业需要计算出激励对象的年度待遇水平与市场的平均水平、对标企业的薪酬水平差距。比如企业A可以将100名员工按职族、职位、职级、能力等维度进行分类,分别计算出他们的、以现金支付的内外部年度薪酬待遇差距。

确定待遇差距的过程也是公司人才定位的落地过程:选择什么样的对标企业,意味着定位什么水平的人才。如果企业定位于吸引与留住行业内最优秀的人才,那么就要向行业最高的待遇水平看齐。

通过薪酬调查,企业A得到了以下薪酬差距对照表:

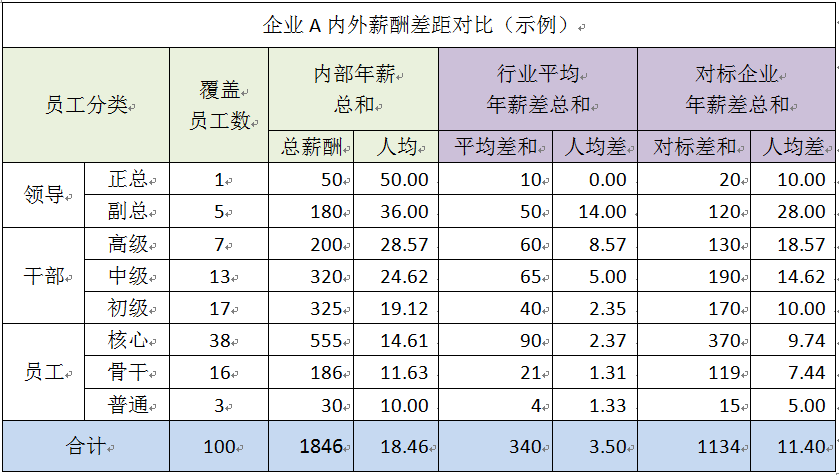

按此计算,企业A的100名员工年度薪酬总额为1946万元,相对于行业平均薪酬、及对标企业的年度薪酬差距分别为340万元、1134万元。那么4年的薪酬差距总和分别为340*4=1360万元、1134*4=4536万元。

企业对员工进行股权激励的第一目标,就是满足激励对象中职位、职级最低的员工薪酬向行业平均薪酬看齐,第二目标是向对标企业看齐。

比如企业A的职能部门的普通员工年薪最低为8万元,与行业平均薪酬8万元相差2万元,4年薪酬差距为8万元,如果企业A的股权溢价收益为30元/股(40-10),那么职能部门基层员工人均最低配股为“8万元/30元=2667股”,配股市值为10.7万元,相对于员工的8万元年薪,配股系数为10.7万元/8万元=1.33倍。

以此类推,我们可以分别计算出每个职位、职级相对于行业平均薪酬水平的配股系数。实际上,我们计算出来的配股系数,就是人力资本的内部估值PE倍数。如果企业认可人才是资本,那么人才资本也要按照企业估值的方式进行估值,比如,企业内部估值为5倍PE,那么向员工配股时也需要按5倍PE进行分配。

不过,不是所有员工的配股系数PE值都是相等的,不同的职族、职位、职级、能力、贡献不一样,配股系数也不一样。通常最低配股系数是以行业同岗位平均最低薪酬差为基础换算,而最高配股系数不超过该企业内部估值的PE倍数。企业A的最低配股系数是1.34倍,最高是5倍。

“股权激励”是依据职族、职位、职级、能力、贡献(过去的、未来的)等维度“论功行赏、论力行赏”的,职族越重要、职位与职级越高、能力与贡献越大,配股系数就越高。

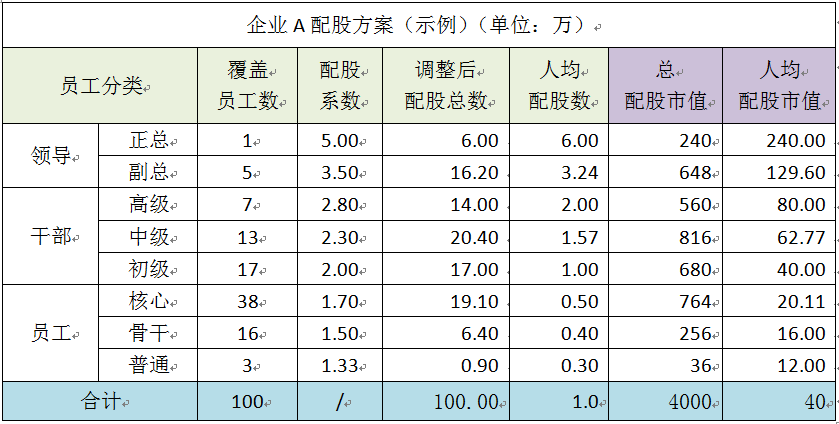

综合各种因素之后,我们最后得到企业A的100名员工配股基本情况。当然,具体对应到每一个职位、职级的配股系数及配股数量,还是需要依据人才的竞争状况、企业薪酬的综合水平、实际经营状况、分红水平等因素进行局部调整。

通常,员工的行权方式有“先付钱、后行权”与“先行权、后付钱”两种。如果是第一种方式,员工就会有持股机会成本,企业必须为员工所支付的现金给予一个合理的投资收益估值,相对于向员工借钱而支付的利息。

比如,企业A分别向100名员工总计授予100万股股权,行权价10元/股,锁定期4年,那么员工每股行权成本为10元,若按每年10%的投资收益计算,4年内员工将最少损失4元/股的投资收益。

通常,企业需要考虑通过分红的方式来弥补员工的投资收益损失,毕竟企业向员工出售股权时,相当于获得了来自员工的现金投资。如果企业A每年净利润保持2000万元不变,其中40%用于分红,那么100万股期权4年可以分得320万元,每股分红3.2元,勉强添补员工的持股机会成本。

最后,企业确定了员工的配股方案之后,还需要综合员工的具体贡献、能力、持股成本、实际外部薪酬状况等对每一个职位、职级的实际股权收益进行核算,确保激励水平能够覆盖员工的机会成本,让优秀的员工拿到超出预期的股权收益。

实际上,企业的股权激励能够满足被激励的员工拿到超过同行平均的薪资水平,但是只会满足部门优秀的、重要的员工拿到超出对标企业的薪酬水平。比如:

企业A的技术类中级干部的年薪为25万,配股系数为2.3,配股数为1.57万股,配股市值为62.77万元。4年后的股权溢价收益为62.77-15.7=47.07万元,年均增加收入11.77万元,即年总收入36.77万元,高于行业平均的30万元,低于对标企业的40万元。

企业A的职能类副总的年薪为30万,配股系数为3.5,配股数为3.24万股,配股市值为129.6万元。4年后的股权溢价收益为129.6-32.4=97.2万元,年均增加收入24.3万元,即54.3万元,高于行业平均的40万元年薪,也高于对标企业的50万元年薪。

当然,如果对标企业也在实行股权激励制度,那么企业A设计股权激励方案时,还需要考虑对标企业的股权激励水平。